目录

快速导航-

高质量推进中国式现代化税务实践 | 习近平总书记关于税收工作重要论述多维度重大意义发微

高质量推进中国式现代化税务实践 | 习近平总书记关于税收工作重要论述多维度重大意义发微

-

高质量推进中国式现代化税务实践 | 以财税制度三个互动推进全国统一大市场建设

高质量推进中国式现代化税务实践 | 以财税制度三个互动推进全国统一大市场建设

-

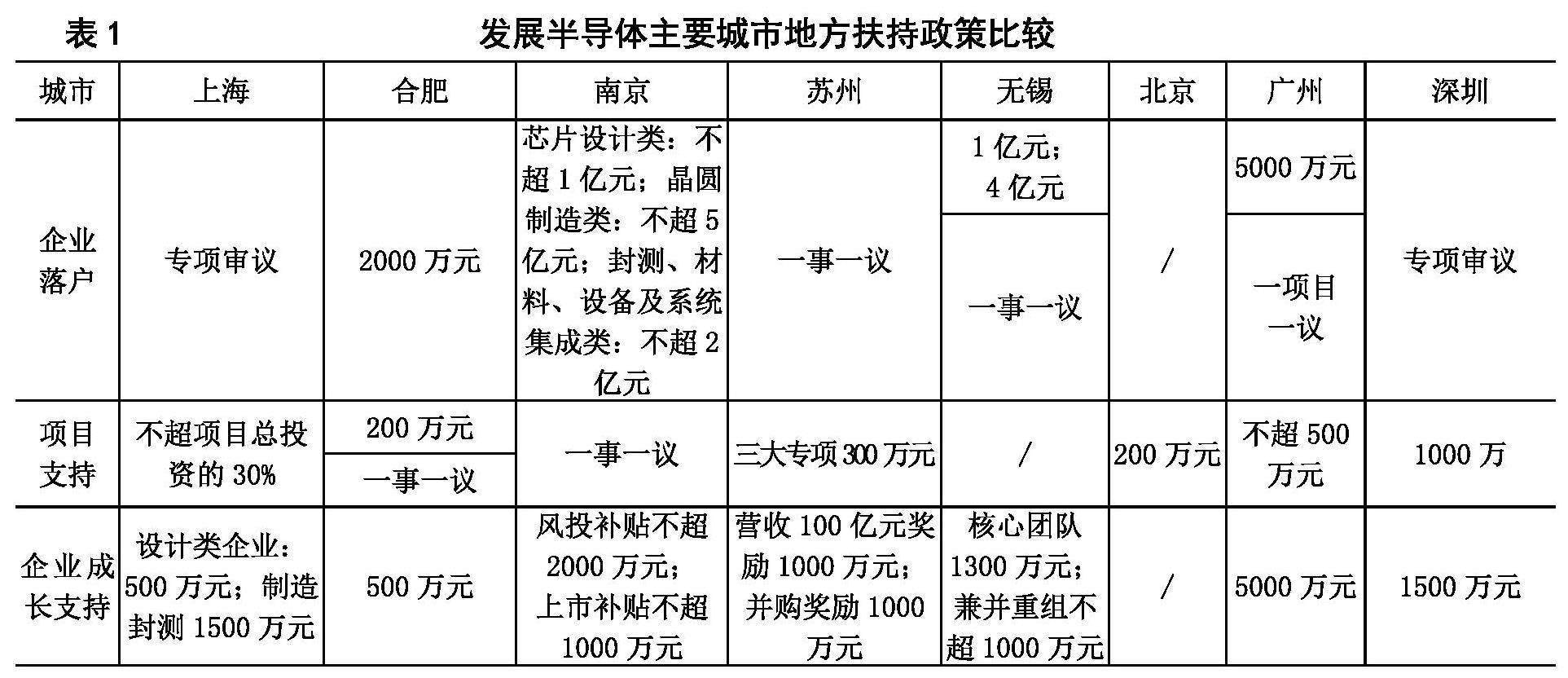

高质量推进中国式现代化税务实践 | 我国集成电路税收政策评价及建议

高质量推进中国式现代化税务实践 | 我国集成电路税收政策评价及建议

-

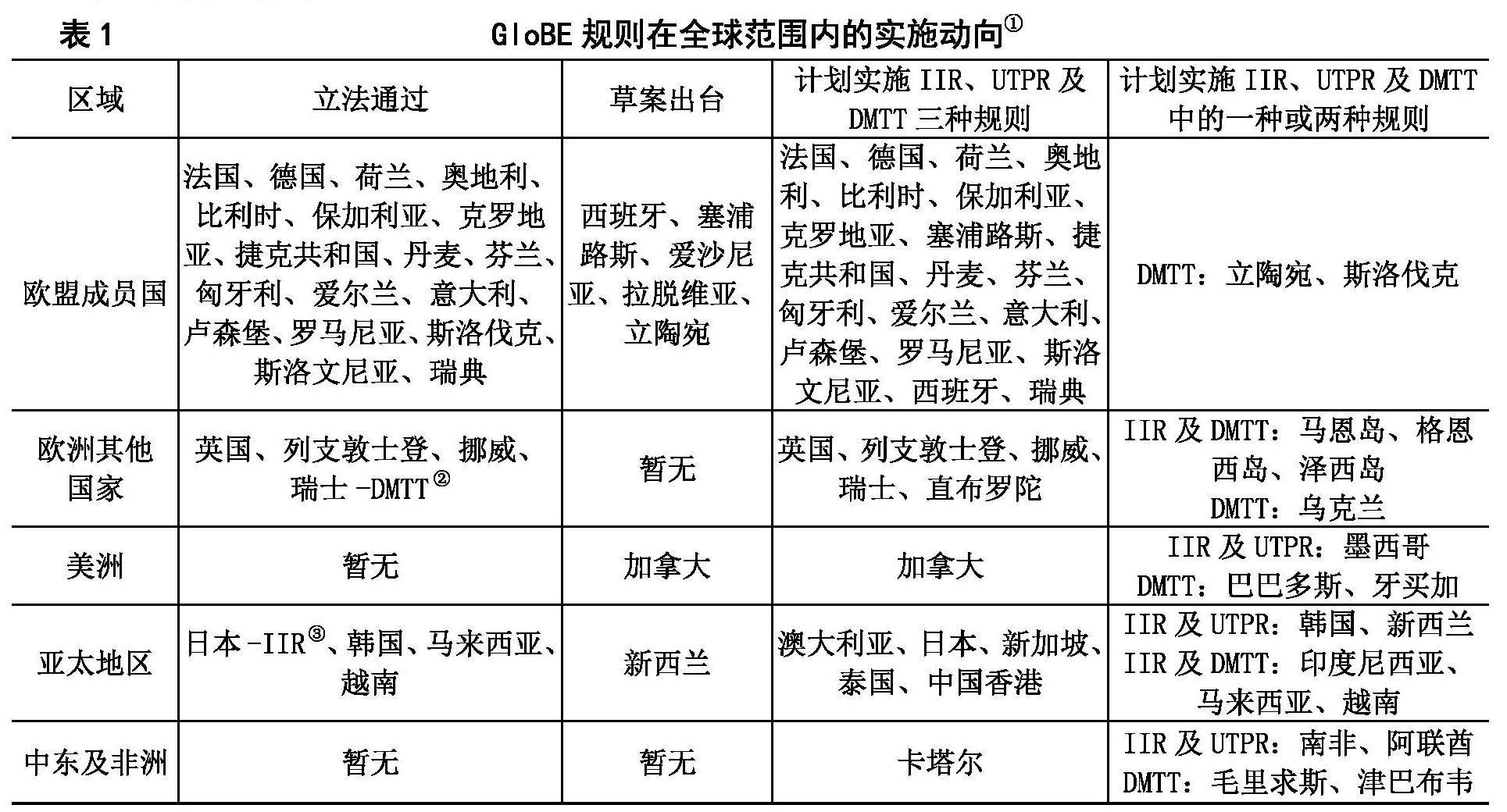

国际税收 | 全球最低税改革:实质、影响及应对策略

国际税收 | 全球最低税改革:实质、影响及应对策略

-

国际税收 | 全球最低税规则对税收激励政策的影响及应对

国际税收 | 全球最低税规则对税收激励政策的影响及应对

-

国际税收 | “增长友好型”理念下涉外税制的调整优化

国际税收 | “增长友好型”理念下涉外税制的调整优化

-

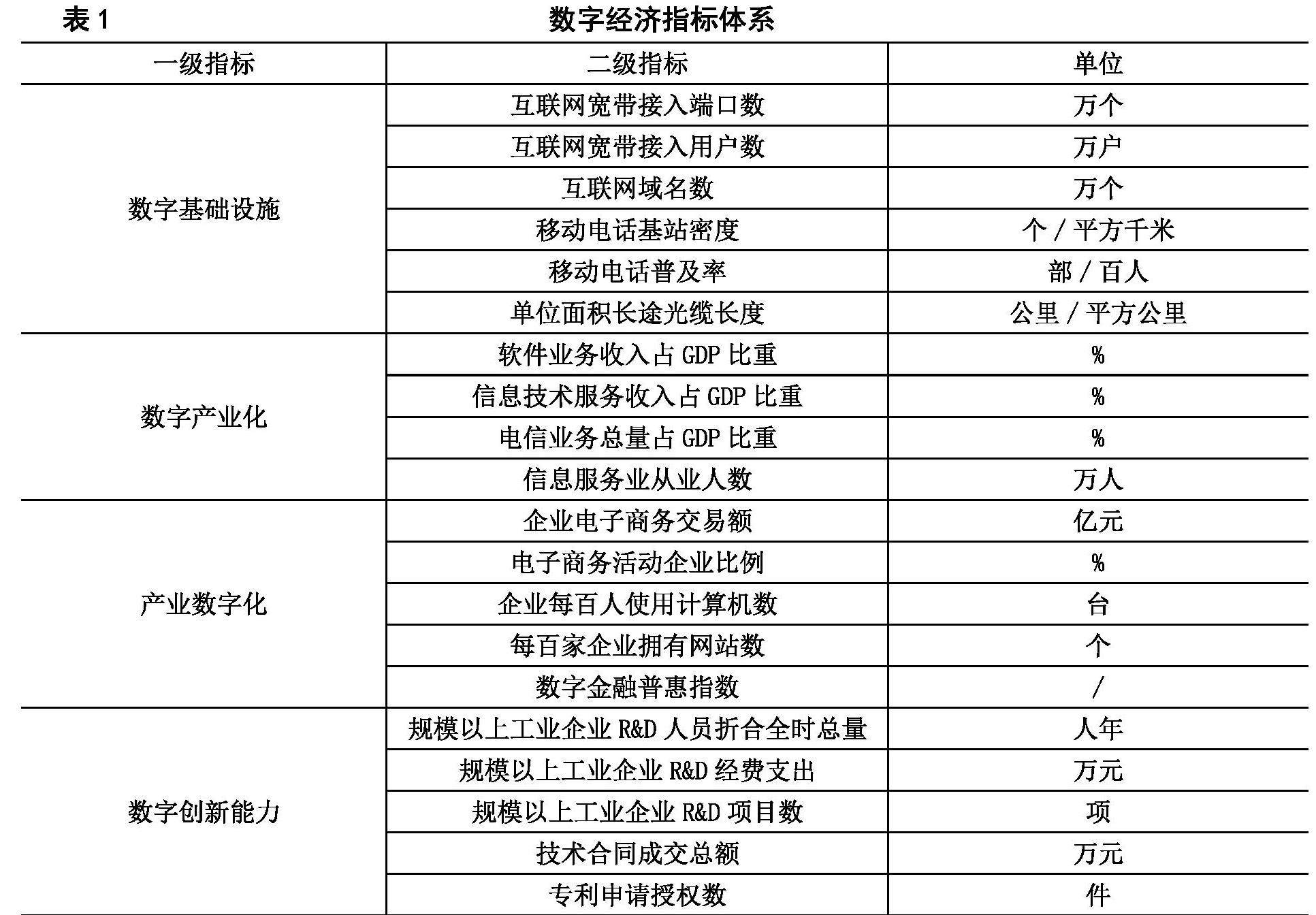

财经纵论 | 数字经济发展与企业避税

财经纵论 | 数字经济发展与企业避税

-

财经纵论 | 环保“费改税”提高了企业绿色创新水平吗

财经纵论 | 环保“费改税”提高了企业绿色创新水平吗

-

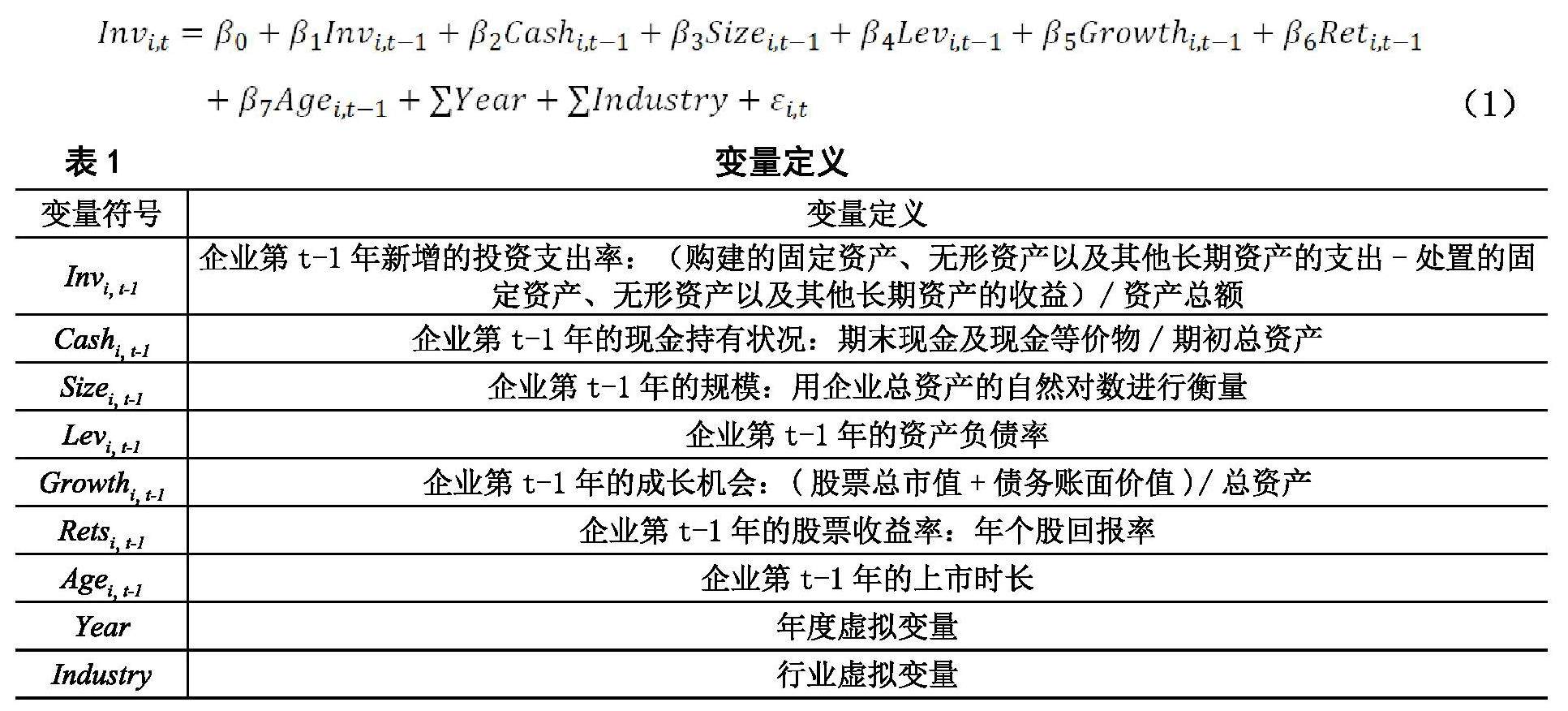

财经纵论 | 财政纵向失衡与企业非效率投资

财经纵论 | 财政纵向失衡与企业非效率投资

-

财经纵论 | 从审批制到核准制:地方专项债券的运行困境与法治突破

财经纵论 | 从审批制到核准制:地方专项债券的运行困境与法治突破

登录

登录